Il regime agevolativo si applica ai redditi prodotti in Italia da lavoratori che trasferiscono la residenza fiscale nel territorio dello stato.

Ai fini delle imposte sui redditi si considerano residenti, ai sensi dell’articolo 2 del TUIR , le persone che per la maggior parte del periodo di imposta (183gg) sono iscritte nelle anagrafi della popolazione residente o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del Codice civile.

L’agevolazione riguarda i redditi di lavoro dipendente o assimilati e i redditi di lavoro autonomo prodotti in Italia, entro il limite di 600.000 euro, che concorrono alla formazione del reddito complessivo limitatamente al 50% del loro ammontare. L’agevolazione è applicabile a decorrere dal periodo di imposta in cui il soggetto trasferisce la residenza in Italia ai sensi dell’articolo 2 del TUIR e per i quattro periodi di imposta successivi, ove ricorrano i requisiti.

Il D.Lgs. n. 209 del 27 dicembre 2023, in attuazione della riforma fiscale in materia di fiscalità internazionale, ha previsto il Nuovo regime agevolativo a favore dei lavoratori impatriati al ricorrere delle seguenti condizioni:

- Se i lavoratori si impegnano a risiedere fiscalmente in Italia per un periodo di tempo corrispondente a quello di cui al comma 3 (4 anni) – Se la residenza fiscale in Italia non è mantenuta per almeno quattro anni, il lavoratore decade dai benefici e si provvede al recupero di quelli già fruiti, con applicazione dei relativi interessi.

- I lavoratori non sono stati fiscalmente residenti in Italia nei 3 periodi d’imposta precedenti il loro trasferimento. Se il lavoratore presta l’attività lavorativa nel territorio dello Stato in favore dello stesso soggetto presso il quale è stato impiegato all’estero prima del trasferimento oppure in favore di un soggetto appartenente al suo stesso gruppo, il requisito minimo di permanenza all’estero è di:

1) sei periodi d’imposta, se il lavoratore non è stato in precedenza impiegato in Italia in favore dello stesso soggetto oppure di un soggetto appartenente al suo stesso gruppo;

2) sette periodi d’imposta, se il lavoratore, prima del suo trasferimento all’estero, è stato impiegato in Italia in favore dello stesso soggetto oppure di un soggetto appartenente al suo stesso gruppo.

- L’attività lavorativa è prestata per la maggior parte del periodo d’imposta nel territorio dello Stato;

- I lavoratori sono in possesso dei requisiti di elevata qualificazione o specializzazione come definiti dal decreto legislativo 28 giugno 2012, n. 108 e dal decreto legislativo 9 novembre 2007, n. 206.

La detassazione può essere ridotta al 40 % nel caso in cui il lavoratore si trasferisce in Italia con un figlio minore oppure in caso di nascita di un figlio ovvero di adozione di un minore di età durante il periodo di fruizione del regime di cui al presente articolo (in tali casi il maggiore beneficio è fruito a partire dal periodo d’imposta in corso al momento della nascita o dell’adozione e per il tempo residuo di fruibilità).

La maggiore agevolazione si applica a condizione che, durante il periodo di fruizione del regime da parte del lavoratore, il figlio minore di età, ovvero il minore adottato, sia residente nel territorio dello Stato.

L’agevolazione di cui sopra si applica a favore dei soggetti che trasferiscono la residenza fiscale in Italia a decorrere dal periodo d’imposta 2024 (fatto salvo quanto previsto dall’art. 5 commi 9, secondo periodo, e 10 del D.Lgs 209/2023). Tuttavia, le vecchie disposizioni continuano a trovare applicazione nei confronti dei soggetti che hanno trasferito la loro residenza anagrafica in Italia entro il 31 dicembre 2023 ovvero, per i rapporti di lavoro sportivo, che hanno stipulato il relativo contratto entro la stessa data.

Limitatamente ai soggetti che trasferiscono la propria residenza anagrafica nell’anno 2024 le disposizioni del presente articolo si applicano per ulteriori tre periodi di imposta nel caso in cui il contribuente è divenuto proprietario, entro la data del 31 dicembre 2023 e, comunque, nei dodici mesi precedenti al trasferimento, di un’unità immobiliare di tipo residenziale adibita ad abitazione principale in Italia.

L’agevolazione è applicabile direttamente in busta paga previa richiesta e autocertificazione al proprio datore di lavoro oppure in fase di dichiarazione dei redditi (in caso di modello 730, sono previsti appositi codici, da indicare nella casella “Casi particolari” contenuta nella Sezione I del quadro C. In caso di modello “UNICO” sono previsti appositi codici, da indicare nella casella “Casi particolari” contenuta nella Sezione I del quadro RC).

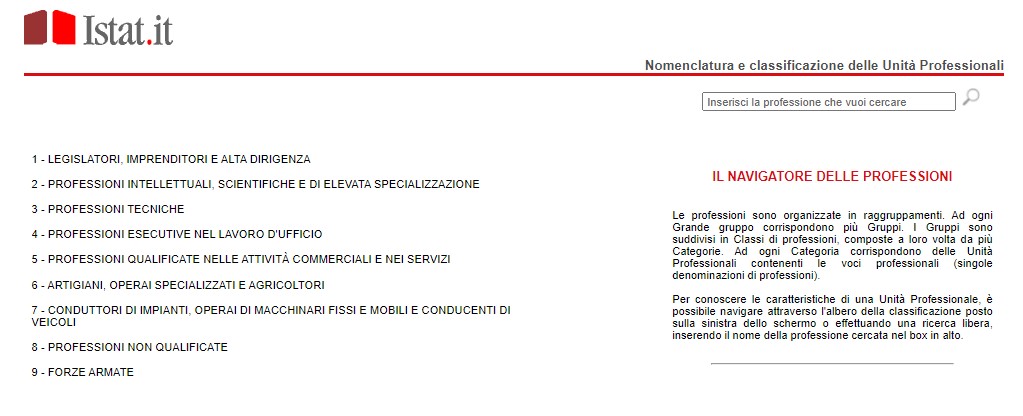

Al fine della valutazione del possesso del requisito di elevata qualificazione o specializzazione si fa presente che bisogna verificare se si è in possesso del titolo di istruzione superiore rilasciato da autorità competente nel Paese dove è stato conseguito che attesti il completamento di un percorso di istruzione superiore di durata almeno triennale e della relativa qualifica professionale superiore, come rientrante nei livelli 1, 2 e 3 della classificazione ISTAT (Immagine.1) delle professioni CP 2011 e successive modificazioni, attestata dal paese di provenienza e riconosciuta in Italia secondo quanto stabilito dal D. Lgs n.108 del 28 giugno 2012.

Immagine 1. Nomenclatura e classificazione delle Unità Professionali.

A partire dal 2023 l’Istat adotta la classificazione delle professioni CP2021, frutto di una revisione della precedente versione (CP2011) e di un ulteriore allineamento alla International Standard Classification of Occupations – Isco08.